Os dejo mi esquema sobre el tema 5:

sábado, 28 de marzo de 2020

miércoles, 11 de marzo de 2020

Ingresos y gastos del estado

Os dejo mis esquemas sobre el tema 4:

Investigación personal:

- Deuda publica:

Deuda publica de España a tiempo real:

Deuda publica de España:

¿Como puedo comprar deuda de España?

- Podemos acudir a cualquier sucursal bancaria o a una sociedad o agencia de valores.

- · Podemos acudir a cualquier oficina del Banco de España y abrir una Cuenta Directa (que es exclusivamente para realizar operaciones de compraventa de Deuda del Estado y en ningún caso supone la apertura de una cuenta de efectivo en el Banco de España.)

- · O hacerlo por Internet a través de la página web del Tesoro www.tesoro.es, utilizando un DNI electrónico o un certificado digital.

Los 18 países con más deuda publica:

- Japón 236,4% del PIB

- Grecia 178,6% del PIB

- Italia 131,8% del PIB

- Portugal 125,7% del PIB

- Singapur 110,9% del PIB

- EEUU 107,8 % del PIB

- Bélgica 103,1 % del PIB

- España 98,1% del PIB

- Chipre 97,5% del PIB

- Francia 97% del PIB

- Canadá 89,7% del PIB

- Reino Unido 87,7% del PIB

- Brasil 84% del PIB

- Austria 78,4% del PIB

- Croacia 78% del del PIB

- Ucrania 75,6% del PIB

- Eslovenia 73,6% del PIB

- Hungría 73% del PIB

Esquemas:

lunes, 2 de marzo de 2020

Los principales impuestos

Aquí os dejo mi trabajo sobre los principales impuestos en nuestro país y una breve investigación sobre le impuesto de sucesiones.

Tipos de impuestos:

Los impuestos directos gravan el patrimonio, los ingresos o cualquier otra manifestación directa de la riqueza de una persona. Por ejemplo, una vivienda, un terreno o un salario. Pagas al Estado por lo que tienes y por lo que ingresas. Estos son los más conocidos en España:

1. "Está presente en toda Europa"

Falso. El impuesto está siendo progresivamente eliminado, no existiendo en más de la mitad de los países de la Unión Europea y, en aquellos que aún lo mantienen, cumple, en muchos casos, una función más reguladora que impositiva, estando prácticamente exentos de tributar los familiares directos.

2. "Se aplica de forma justa"

Falso. Es un impuesto que no tiene en cuenta la capacidad económica real del heredero para hacerle frente, que o bien renuncia previamente a lo que por derecho le pertenece o, en caso de aceptar de buena fe la herencia y no poder pagar el impuesto (entiéndase recomprar su herencia), se enfrentará a graves problemas con la Administración, como multas, intereses desproporcionados o embargos.

3. "Redistribuye la riqueza"

Falso. La misma Administración que "expolia herencias al ciudadano de a pie, facilita que las personas con sobrados recursos económicos, asesorados por caros gabinetes de especialistas, puedan crear sociedades instrumentales, patrimoniales y productos de ingeniería financiera que eludan el impuesto, recursos que, por supuesto, no están al alcance de las familias trabajadoras, que son las que realmente, sufren el expolio que este tributo conlleva".

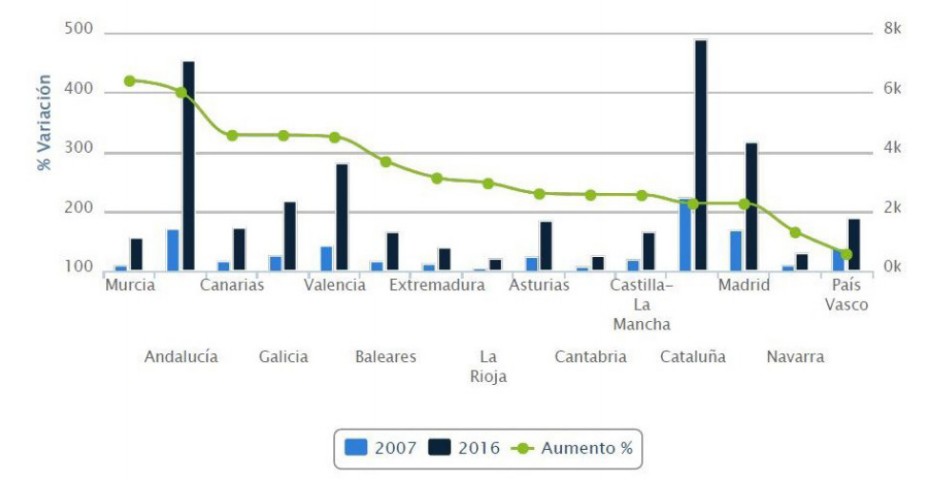

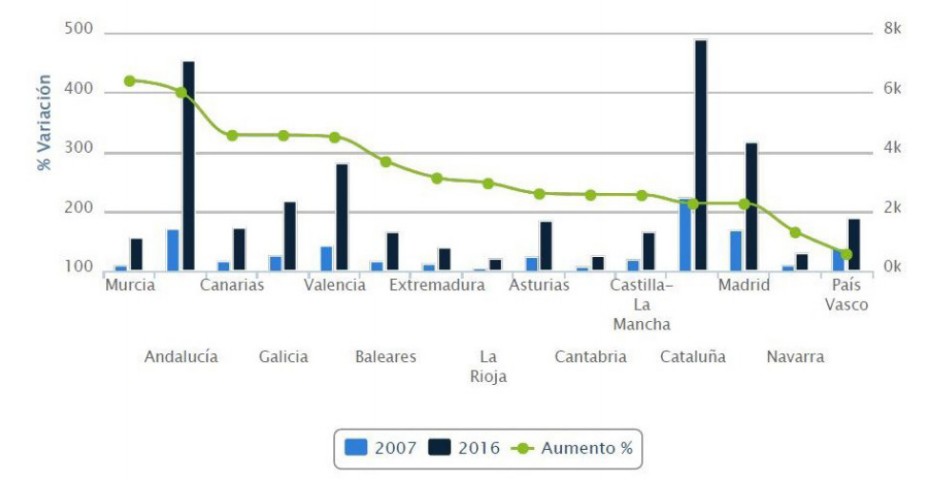

4. "Las renuncias son por deudas"

Falso. Las Administraciones ocultan las renuncias que se producen cuando las familias carentes de la liquidez necesaria no pueden acceder a créditos que les permitan abonar el impuesto. Antes de la aprobación de algunas rebajas parciales, el Consejo General del Notariado reflejaba que la renuncia a las herencias se disparó en las regiones con el tributo más alto, especialmente en Andalucía, con un aumento acumulado del 420% desde el estallido de la crisis.

Y estas renuncias no son por la deudas de los difuntos, sino por el coste de heredar, ya que antes de la crisis había un número similar de "herencias con cargas". Por norma, las personas fallecen a edad avanzada, justo en el momento de la vida en el que ya cuentan con un patrimonio consolidado y libre de cargas. Además, en 2017, cuando Andalucía redujo el impuesto, las renuncias todavía alcanzaron el 18,2% del total de herencias.

5. "Se tributa por el valor real de los bienes"

Falso. La Administración andaluza, por ejemplo, cuantifica los bienes inmuebles mediante la fórmula resultante de aplicar al valor catastral (que fija cada ayuntamiento) más un coeficiente multiplicador específico para cada localidad, añadiendo, además, "para asegurar la mordida", un 3% adicional del llamado ajuar, "otro eufemismo para tapar la realidad, pues da igual que se trate de una vivienda vacía, un local o un campo", según el estudio. "Esto provoca una sobretasación de los bienes que puede inflar exponencialmente su valor real de mercado, obligando así al pago del tributo máximo".

6. "Financia la Sanidad y la Educación"

Falso. "Es una de las más demagógicas mentiras repetidas por los políticos", destaca el texto. La recaudación real de este tributo es meramente testimonial, de apenas un 1% en el mejor de los casos, del total del presupuesto manejado por la autonomía de turno, y menos del 0,2% con respecto al PIB.

"Si la sanidad y la educación dependieran, por tanto, de su recaudación, estarían en quiebra técnica", añade el texto. Además, "dichos servicios básicos son, curiosamente, de más calidad en aquellas autonomías que tienen bonificado el impuesto al 99% que en las que esquilman a sus ciudadanos por sistema".

7. "El Gobierno central debe dar una solución"

Falso. El impuesto está transferido a las CCAA. La Ley estatal únicamente establece cómo calcular la base imponible del impuesto, pero el cálculo de la base liquidable (lo que realmente hay que pagar) depende de cada región, en función de sus gravámenes o bonificaciones. "Es precisamente esta facultad legislativa la que provoca enormes diferencias entre las autonomías".

En cualquier caso, "la pretendida armonización a nivel nacional, que será, sin duda, siempre al alza con respecto a quienes prácticamente lo tienen suprimido, sólo contribuiría a mantener, de una forma u otra, el expolio con todas sus consecuencias". Por ello, "únicamente la derogación del mismo puede ser considerada como solución definitiva a este drama social y económico".

8. "Ya se ha eliminado"

Falso. "Es la más sangrante y falsa de todas las mentiras", según el estudio, por varias razones:

Las rebajas anunciadas no obedecen a una voluntad política real, ya que los gobernantes se vieron forzados a adoptarlas en un "desesperado intento por acallar el clamor social despertado".

En ningún caso se eliminó el impuesto, tan solo se maquilló en forma de bonificaciones, aplicadas, además, únicamente sobre los familiares directos. El resto de grados de parentesco, al igual que las donaciones, tributan en los valores máximos de la escala.

Todos estos cambios tienen además un carácter temporal. En algunos casos, como en Andalucía, con una vigencia de solo un año por tratarse de un "apaño político entre el PSOE y Ciudadanos para aprobar unos presupuestos. No olvidemos que mientras no sea derogado a nivel nacional, todo dependerá de los pactos cambiantes de los gobiernos y coaliciones de turno".

"Hacer justicia es corregir la injusticia". Miles de familias se encuentran en la más absoluta ruina, sometidas a expedientes de embargos, multas y altos intereses por no poder hacer frente al impuesto de las herencias recibidas con anterioridad a la rebaja. "El legislador pretende abandonarlas a su suerte enterrándolas en vida, negándose, no ya a la retroactividad, sino también a arbitrar medidas complementarias para paliar el drama sufrido", denuncia el informe.

Entrevista:

Decidí hacer una entrevista para finalizar el trabajo,pregunte a 5 personales si quitarían el impuesto de sucesiones y por que.

El resultado fue que 4 personas quitarían el impuesto de sucesiones por que les parece injusto tener que pagar un impuesto por hacerte propietario de un bien que un familiar o amigo te ha dejado después de fallecer.

Y una persona respondió que no quitaría el impuesto ya que es un impuesto progresivo y que los que tuviesen mucho repartieran con los demás.

Opinión personal:

En mi opinión yo eliminaría el impuesto de sucesión (como en Andalucía) ya que no me parece justo tener que pagar dinero por hacerme propietario de un bien que un familiar o amigo te ha dejado al fallecer.

Tipos de impuestos:

Impuesto directos

Impuestos indirectos

¿Que es un impuesto directo?

Los impuestos directos gravan el patrimonio, los ingresos o cualquier otra manifestación directa de la riqueza de una persona. Por ejemplo, una vivienda, un terreno o un salario. Pagas al Estado por lo que tienes y por lo que ingresas. Estos son los más conocidos en España:

- Impuesto sobre la Renta de las Personas Físicas (IRPF). Grava todas las rentas del trabajo y capital que hayas tenido durante un ejercicio fiscal.

- Impuesto sobre Sociedades. Se aplica sobre el beneficio que obtienen las empresas.

- Impuesto sobre Sucesiones y Donaciones.

- Impuesto sobre Bienes Inmuebles (IBI). Grava la posesión de una vivienda.

- Impuesto sobre Actividades Económicas (IAE). Fiscaliza la actividad emprendedora.

- Impuesto sobre Vehículos de Tracción Mecánica (IVTM). También conocido como el impuesto de circulación que pagas por tener un coche.

¿Que es un impuesto indirecto?

Los impuestos indirectos, en cambio, gravan la manifestación indirecta de las riquezas de las personas. Por lo tanto, se aplican sobre el consumo y las transmisiones de bienes o derechos. No dependen de lo que tengas, si no de lo que compres. Por ejemplo, lo pagas cuando compras en el supermercado. Estos son los más habituales en España:- Impuesto sobre el Valor Añadido (IVA). Grava los actos de consumo y lo pagas en el momento de la adquisición. Existen tres tipos de IVA en función de lo que consumas:

- IVA general (21%). Se aplica a la mayoría de productos y servicios, desde la ropa o los servicios de fontanería hasta los electrodomésticos. Básicamente, grava todo lo que no esté en los siguientes dos tipos de IVA.

- IVA reducido (10%). En esta categoría se gravan productos alimenticios, farmacéuticos, agua y la compra de viviendas entre otros.

- IVA superreducido (4%). Se aplica a bienes y servicios de primera necesidad, como los alimentos básicos de la cesta de la compra o libros y prensa, entre otros.

- IVA (Impuesto sobre el valor añadido)

- IRPF (Impuesto sobre la renta de las personas físicas)

- IS (Impuesto de sociedades)

- IMPUESTOS ESPECIALES

IVA:(impuesto sobre el valor añadido):

¿Qué es y para qué sirve el IVA?

El IVA es un impuesto indirecto que grava el consumo.

En cada compra pagamos el precio del bien más el porcentaje de impuestos que se le aplica a su coste. El ingreso obtenido por este impuesto sirve para proporcionar recursos al Estado

Tipos de IVA:

IVA superreducido:se mantienen en el 4% y se refiere a los productos de primera necesidad: pan, leche, medicinas ...

IVA reducido: en la actualidad se encuentra en el 10% .Este tipos se aplica a transporte, vivienda, material escolar ...

IVA general: actualmente esta en el 21% . Aquí se incluye todo lo que no esta incluido en los dos grupos anteriores

El IVA supone siempre un impuesto que deben pagar los consumidores finales y nunca el empresario.

IRPF(Impuesto sobre la renta de las personas físicas):

Es el directo impuesto mas importante en lo que se refiere a recaudación.Ademas tiene carácter progresivo, es decir, impone un gravamen mayor a los que mas tienen, Grava, como su propio nombre indica , las rentas obtenidas por los particulares.

El IRPF carga:

- Las rentas que proceden del trabajo

- Las rentas que proceden de la tierra

- Las rentas que proceden del capital

IS( Impuesto de sociedades):

Es un impuesto directo que grava la obtención de beneficios por parte de las empresas.Es proporcional y si bien antes las grande empresas debían pagar el 30% y las Pymes el 25%, desde 2016 todas las empresas pagan el 25%

Impuestos especiales:

Son aquellos impuestos de carácter indirecto que gravan determinados consumos , en concreto aquellos que el estado considera que puede perjudicar la salud de los ciudadanos el medio-ambiente.Los impuestos especiales son,por tanto los que recae sobre el alcohol, el tabaco, la electricidad y los hidrocarburos.

El impuesto de sucesión:

El Impuesto de Sucesión es un impuesto progresivo, en el que no hay un porcentaje fijo de gravamen, sino que cuanto más se hereda, más se paga. El gravamen general oscila desde el 7,65% hasta el 34%

El impuesto de sucesión:

El Impuesto de Sucesión es un impuesto progresivo, en el que no hay un porcentaje fijo de gravamen, sino que cuanto más se hereda, más se paga. El gravamen general oscila desde el 7,65% hasta el 34%

¿Quién tiene que pagar el impuesto de sucesiones?

Los políticos y el impuesto de sucesión:

Las ocho grandes mentiras de los políticos sobre el impuesto de sucesión:

Partidos como el PSOE, contrarios a la eliminación de Sucesiones, utilizan argumentos falaces para justificar la existencia de este tributo.1. "Está presente en toda Europa"

Falso. El impuesto está siendo progresivamente eliminado, no existiendo en más de la mitad de los países de la Unión Europea y, en aquellos que aún lo mantienen, cumple, en muchos casos, una función más reguladora que impositiva, estando prácticamente exentos de tributar los familiares directos.

2. "Se aplica de forma justa"

Falso. Es un impuesto que no tiene en cuenta la capacidad económica real del heredero para hacerle frente, que o bien renuncia previamente a lo que por derecho le pertenece o, en caso de aceptar de buena fe la herencia y no poder pagar el impuesto (entiéndase recomprar su herencia), se enfrentará a graves problemas con la Administración, como multas, intereses desproporcionados o embargos.

3. "Redistribuye la riqueza"

Falso. La misma Administración que "expolia herencias al ciudadano de a pie, facilita que las personas con sobrados recursos económicos, asesorados por caros gabinetes de especialistas, puedan crear sociedades instrumentales, patrimoniales y productos de ingeniería financiera que eludan el impuesto, recursos que, por supuesto, no están al alcance de las familias trabajadoras, que son las que realmente, sufren el expolio que este tributo conlleva".

4. "Las renuncias son por deudas"

Falso. Las Administraciones ocultan las renuncias que se producen cuando las familias carentes de la liquidez necesaria no pueden acceder a créditos que les permitan abonar el impuesto. Antes de la aprobación de algunas rebajas parciales, el Consejo General del Notariado reflejaba que la renuncia a las herencias se disparó en las regiones con el tributo más alto, especialmente en Andalucía, con un aumento acumulado del 420% desde el estallido de la crisis.

Y estas renuncias no son por la deudas de los difuntos, sino por el coste de heredar, ya que antes de la crisis había un número similar de "herencias con cargas". Por norma, las personas fallecen a edad avanzada, justo en el momento de la vida en el que ya cuentan con un patrimonio consolidado y libre de cargas. Además, en 2017, cuando Andalucía redujo el impuesto, las renuncias todavía alcanzaron el 18,2% del total de herencias.

5. "Se tributa por el valor real de los bienes"

Falso. La Administración andaluza, por ejemplo, cuantifica los bienes inmuebles mediante la fórmula resultante de aplicar al valor catastral (que fija cada ayuntamiento) más un coeficiente multiplicador específico para cada localidad, añadiendo, además, "para asegurar la mordida", un 3% adicional del llamado ajuar, "otro eufemismo para tapar la realidad, pues da igual que se trate de una vivienda vacía, un local o un campo", según el estudio. "Esto provoca una sobretasación de los bienes que puede inflar exponencialmente su valor real de mercado, obligando así al pago del tributo máximo".

6. "Financia la Sanidad y la Educación"

Falso. "Es una de las más demagógicas mentiras repetidas por los políticos", destaca el texto. La recaudación real de este tributo es meramente testimonial, de apenas un 1% en el mejor de los casos, del total del presupuesto manejado por la autonomía de turno, y menos del 0,2% con respecto al PIB.

"Si la sanidad y la educación dependieran, por tanto, de su recaudación, estarían en quiebra técnica", añade el texto. Además, "dichos servicios básicos son, curiosamente, de más calidad en aquellas autonomías que tienen bonificado el impuesto al 99% que en las que esquilman a sus ciudadanos por sistema".

7. "El Gobierno central debe dar una solución"

Falso. El impuesto está transferido a las CCAA. La Ley estatal únicamente establece cómo calcular la base imponible del impuesto, pero el cálculo de la base liquidable (lo que realmente hay que pagar) depende de cada región, en función de sus gravámenes o bonificaciones. "Es precisamente esta facultad legislativa la que provoca enormes diferencias entre las autonomías".

En cualquier caso, "la pretendida armonización a nivel nacional, que será, sin duda, siempre al alza con respecto a quienes prácticamente lo tienen suprimido, sólo contribuiría a mantener, de una forma u otra, el expolio con todas sus consecuencias". Por ello, "únicamente la derogación del mismo puede ser considerada como solución definitiva a este drama social y económico".

8. "Ya se ha eliminado"

Falso. "Es la más sangrante y falsa de todas las mentiras", según el estudio, por varias razones:

Las rebajas anunciadas no obedecen a una voluntad política real, ya que los gobernantes se vieron forzados a adoptarlas en un "desesperado intento por acallar el clamor social despertado".

En ningún caso se eliminó el impuesto, tan solo se maquilló en forma de bonificaciones, aplicadas, además, únicamente sobre los familiares directos. El resto de grados de parentesco, al igual que las donaciones, tributan en los valores máximos de la escala.

Todos estos cambios tienen además un carácter temporal. En algunos casos, como en Andalucía, con una vigencia de solo un año por tratarse de un "apaño político entre el PSOE y Ciudadanos para aprobar unos presupuestos. No olvidemos que mientras no sea derogado a nivel nacional, todo dependerá de los pactos cambiantes de los gobiernos y coaliciones de turno".

"Hacer justicia es corregir la injusticia". Miles de familias se encuentran en la más absoluta ruina, sometidas a expedientes de embargos, multas y altos intereses por no poder hacer frente al impuesto de las herencias recibidas con anterioridad a la rebaja. "El legislador pretende abandonarlas a su suerte enterrándolas en vida, negándose, no ya a la retroactividad, sino también a arbitrar medidas complementarias para paliar el drama sufrido", denuncia el informe.

Entrevista:

Decidí hacer una entrevista para finalizar el trabajo,pregunte a 5 personales si quitarían el impuesto de sucesiones y por que.

El resultado fue que 4 personas quitarían el impuesto de sucesiones por que les parece injusto tener que pagar un impuesto por hacerte propietario de un bien que un familiar o amigo te ha dejado después de fallecer.

Y una persona respondió que no quitaría el impuesto ya que es un impuesto progresivo y que los que tuviesen mucho repartieran con los demás.

Opinión personal:

En mi opinión yo eliminaría el impuesto de sucesión (como en Andalucía) ya que no me parece justo tener que pagar dinero por hacerme propietario de un bien que un familiar o amigo te ha dejado al fallecer.

Suscribirse a:

Entradas (Atom)